分类:红酒

点击数:74

发布时间:2024-07-30

近年来,随着低度酒慢慢的受到年轻人的喜爱,以及酒类电商的不断崛起,国内酒类赛道的投融资也逐渐热了起来。2020年,中国酒类市场约有1.1万亿规模,其中白酒、啤酒和葡萄酒占据酒业市场占有率的近9成。而近几年酒类电商也呈现量级增长,2020 年市场规模已突破千亿。日前,企查查大数据研究院发布《近十年酒类赛道投融资报告》,从公开披露的投融资事件出发,分析国内酒类行业的发展现状。

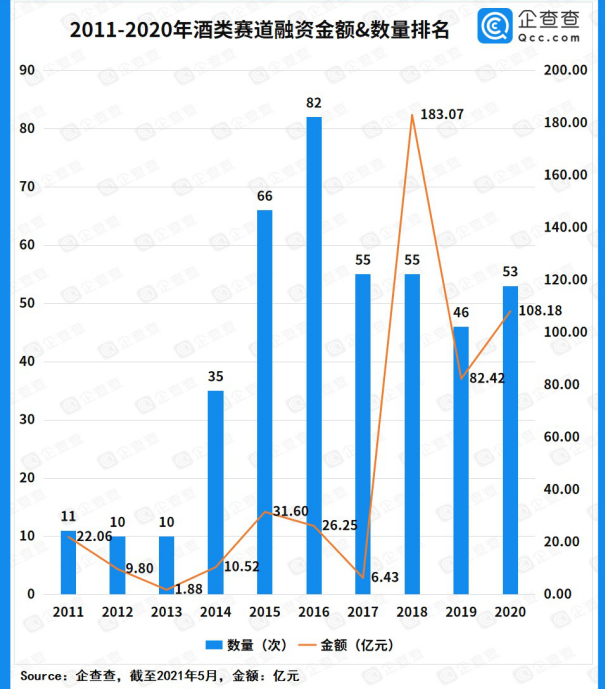

2011以来的十年之间,企查查多个方面数据显示,国内酒类赛道投融资整体呈波动上涨的趋势,至今共披露投融资超550亿元。从细分赛道来看,白酒作为具备悠久历史背景和文化的明星产品成绩最为瞩目,总金额达275.93亿元,葡萄酒赛道和啤酒赛道则分别有61.38亿元和53.86亿元,其他的主要为酒类电商。

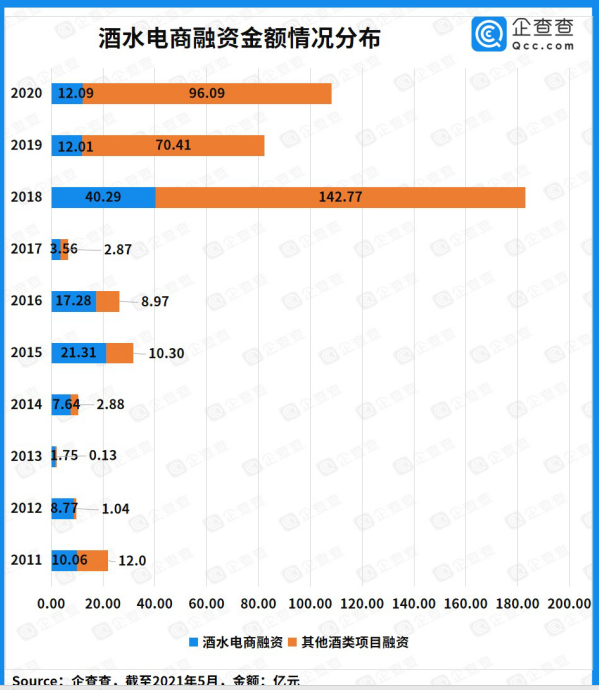

从年度数据分析来看,2016年是酒类项目获得融资数量最多的一年,共计82起,整体金额达26.25亿元,其中34起发生在酒水电商,总金额超过17.28亿元,占当年融资总额的66%。2018年是融资金额最高的一年,达183.07亿元,其中水井坊获得61亿元并购融资、山西汾酒获得51.6亿元融资,在当年单个项目融资金额中排名前两位。2020年酒类赛道获得的融资同样令人瞩目,共披露融资108.18亿元,其中舍得酒业、金徽酒分别以45.30亿元和18.37亿元排在前两位。

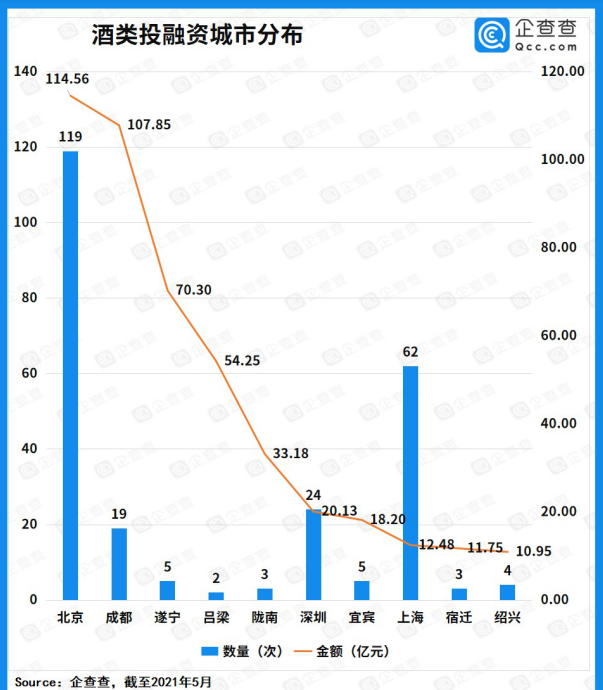

从城市分布来看,北京市以巨大优势占据了酒类融资金额的榜首,达114.56亿元,融资事件共119起。酒水电商是北京市的强项,获得的融资总数约为66起,达100.37亿元人民币,占北京市融资总金额的88%。此外,成都、遂宁、吕梁和陇南等城市融资金额排名前五位,主要得益于“吸金力”过硬的本地白酒品牌,成都水井坊、遂宁的舍得酒业、吕梁汾酒、陇南金徽酒,撑起了本地融资的一片天。

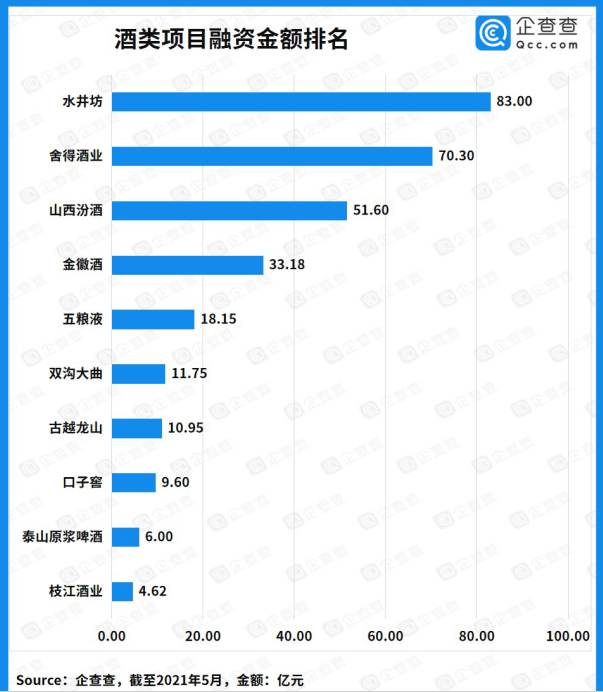

从单个酒水项目的融资金额情况去看,排名前列的几乎均为高端白酒企业,仅泰山原浆啤酒一家啤酒企业以6亿元融资跻身前十。四川水井坊以83亿元融资排名首位,2018年水井坊被外资以61亿元并购。事实上,作为中国股市投资回报率最高的白酒板块,一直以来被外商投资钟爱有加,茅台、五粮液等大市值白酒公司,外资持股皆过百亿且仍呈上涨的趋势,可见外资对中国白酒行业的看好。此外,舍得酒业、山西汾酒、金徽酒等项目的融资金额均排名靠前。

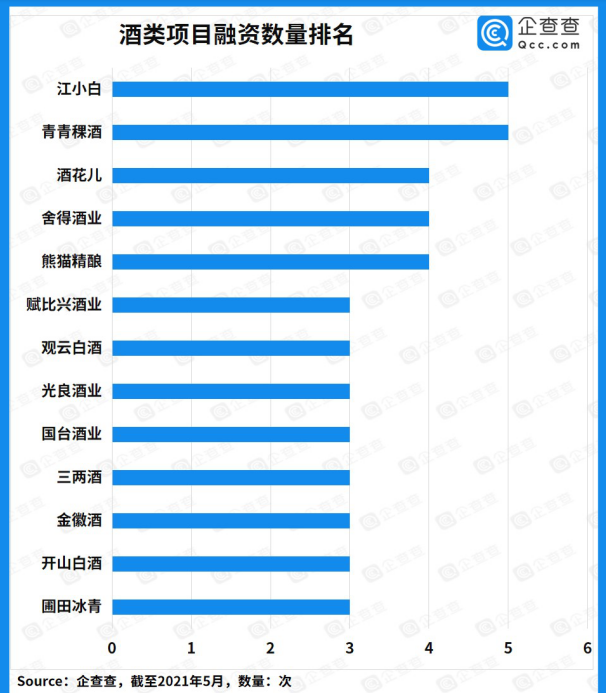

从近十年酒类赛道的融资事件排名来看,企查查多个方面数据显示,江小白、青青稞酒各以5次融资并列第一,酒花儿、舍得酒业、熊猫精酿各4次紧随其后。

近年来,以江小白为代表的新消费品牌的出现,让很多人对中国白酒市场有了不同的认知。在融资次数在3次及以上的企业中,江小白、赋比兴酒业、观云白酒、光良酒业、三两酒等均为以年轻一代为核心花钱的那群人的白酒品牌,酒花儿、熊猫精酿则是专注于精酿啤酒的新兴品牌。

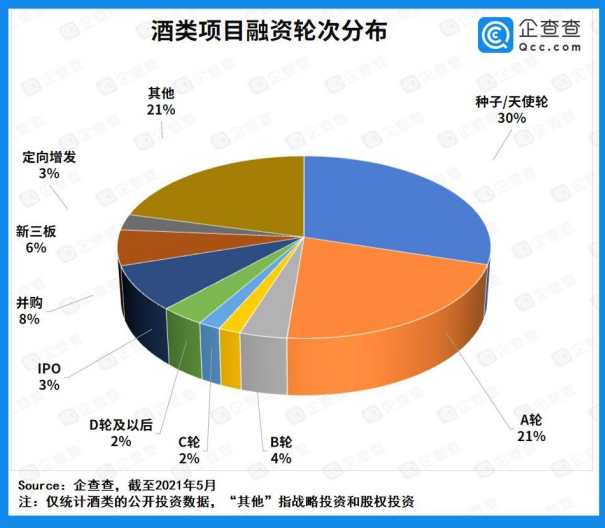

从融资轮次来看,企查查多个方面数据显示,早期融资(B轮及以前)是酒类项目融资的主要构成,占比55%,其中种子/天使轮、A轮以及B轮分别占比30%、21%和4%。而在酒水电商中,早期融资轮次占比33%。

2011年以来,酒水电商加快速度进行发展,融资金额达到135.84亿元人民币,数量达134起。2012年至2017年的几年之间,酒水电商赛道的融资金额持续超过其他酒类项目的融资金额。2018年是酒水电商项目融资总金额最高的一年,共40.29亿元,其中酒水B2B电子商务平台易久批当年获得13.23亿元D轮融资。

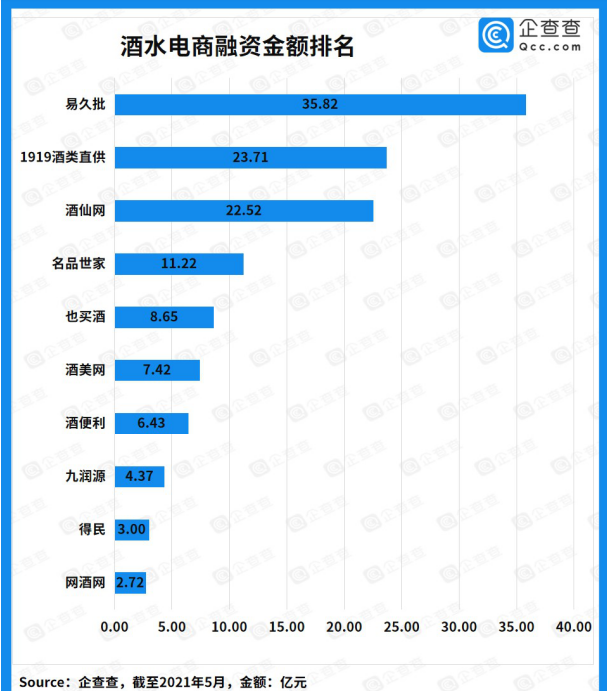

从酒水电商的单个项目融资情况去看,大本营扎根于北京的酒水B2B电子商务平台易久批排名首位,2014年至2020年间共获得融资10次,总金额达35.82亿元。成都的酒类直供平台1919酒类直供同样瞩目,融资总金额达23.71亿元,2014年来获得7次融资。除此之外,B2C酒水连锁零售网站酒仙网、互联网化的全国酒类服务商名品世家、进口葡萄酒销售平台也买酒、进口葡萄酒电子商务网站酒美网等,同样获得了不错的融资成绩。

值得注意的是,也买酒与酒美网等头部葡萄酒电商在2016年后没有再获得过融资,整个葡萄酒电商在2016年后也基本呈现年年在下降趋势。

如今,高端白酒行业整体进入了产能下滑、品牌高度集中的新发展阶段,同时数字化变革正在颠覆酒类行业,简装酒、低度酒的市场正在慢慢地打开,未来行业格局或将迎来更大的变化。